ビジネスわかったランド (税務)

消費税

税額控除(控除対象仕入税額-原則)

(1)控除対象仕入税額の計算

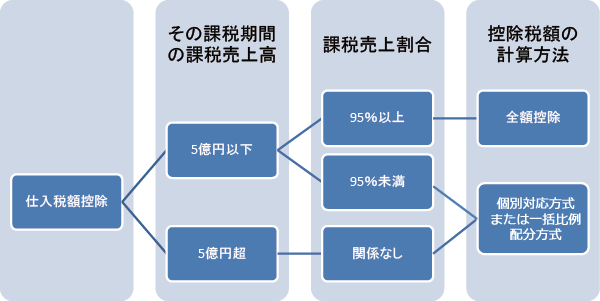

事業者が課税期間中に行った課税仕入れおよび特定課税仕入れならびに輸入取引に係る消費税等(以下「仕入税額」という)の金額のうち、その課税期間の課税売上高および課税売上割合により、下記1または2に定める方法により計算した金額が控除対象仕入税額となる。

- 課税売上高が5億円以下かつ課税売上割合が95%以上の場合

仕入税額の全額を控除することができる。 - 上記1以外

その課税期間における課税売上高が5億円超または課税売上割合が95%未満である場合には、個別対応方式または一括比例配分方式により計算した金額が控除対象仕入税額となる。

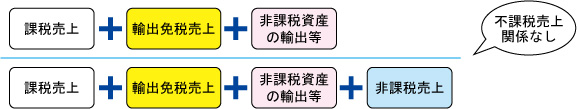

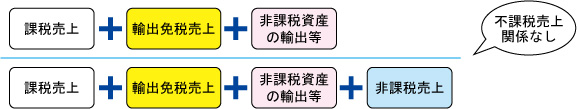

【課税売上割合の計算】

※1 配当金や保険金等の不課税売上は関係なし ※2 非課税売上のうち、有価証券等および金銭債権の譲渡対価についてはその5%相当額を分母に算入する ※3 非課税資産の輸出等・・・非課税売上であっても、非課税資産の輸出や次に掲げる取引に係る利子などは、課税売上割合の算定上、それぞれに掲げる金額を分母および分子の額に算入する

◆利子を対価とする非居住者に対する金銭の貸付け・・・利子

◆利子、償還差益を対価とする外国債等(その債務者が非居住者であるもの)の取得・・・利子、償還差益

◆外国銀行等(その債務者が非居住者であるもの)への預金または貯金の預入・・・利子

◆債務者が非居住者である金銭債権の譲受け等・・・利子

◆非居住者に対する手形の割引・・・割引料

◆非居住者に対して行なわれる金融証券取引法2条1項に規定する有価証券、登録国際等の貸付・・・貸付料

(2)居住用賃貸建物の取得等に係る仕入税額控除

住宅の貸付の用に供しないことが明らかな建物以外の建物で高額特定資産に該当するもの(居住用賃貸建物)の課税仕入れについては、仕入税額控除の適用はない※。

※令和2年10月1日以後に居住用賃貸建物の仕入れを行った場合(令和2年3月31日までの契約に基づくものを除く)について適用

※令和2年10月1日以後に居住用賃貸建物の仕入れを行った場合(令和2年3月31日までの契約に基づくものを除く)について適用

(3)特定課税仕入れの取扱い

その課税期間における課税売上割合が95%以上である場合には、特定課税仕入れはなかったものとして、控除対象仕入税額の計算を行う。

(4)国外事業者から消費者向け電気通信利用役務の提供を受けた場合

国外事業者から消費者向け電気通信利用役務の提供を受けた場合には、その国外事業者が登録国外事業者である場合に限り、仕入税額控除を認めることとされている。

(5)帳簿及び請求書等の保存義務

仕入税額を控除するためには、課税仕入れ等の事実を記載した帳簿及び請求書等を7年間保存しなければならない。

(6)控除対象仕入税額の調整

次に掲げる場合には、控除対象仕入税額に一定の調整計算が必要となる。

- 仕入れに係る対価の返還等を受けた場合

課税仕入れ等につき、返品、値引き、割戻し、割引により対価の返還等を受けた場合には、その対価の返還等に係る仕入税額を調整する。 - 課税売上割合が著しく変動した場合

調整対象固定資産(※)を購入してから3年間の課税売上割合が著しく変動した場合には、調整対象固定資産に係る仕入税額を調整する。 (※)調整対象固定資産とは棚卸資産以外の資産で、建物および附属設備、構築物、機械装置、船舶、航空機、車両運搬具、工具器具および備品、鉱業権その他の資産で一の取引単位の価額(税抜)が100万円以上ものをいう。 - 調整対象固定資産を転用した場合

調整対象固定資産を購入した日から3年以内に課税売上対応から非課税売上対応に転用した場合または非課税売上対応から課税売上対応に転用した場合には、調整対象固定資産に係る仕入税額を調整する。 - 免税事業者から課税事業者または課税事業者から免税事業者となる場合

免税事業者から課税事業者になる場合または課税事業者から免税事業者になる場合には、棚卸資産に係る仕入税額を調整する。

著者: あいわ税理士法人

http://www.aiwa-tax.or.jp/

※2022年6月1日現在の法令、ガイドライン等に基づいています

キーワード検索

タイトル検索および全文検索(タイトル+本文から検索)ができます。

検索対象範囲を選択して、キーワードを入力してください。