ビジネスわかったランド (税務)

国際税務

移転価格税制

(1)制度概要

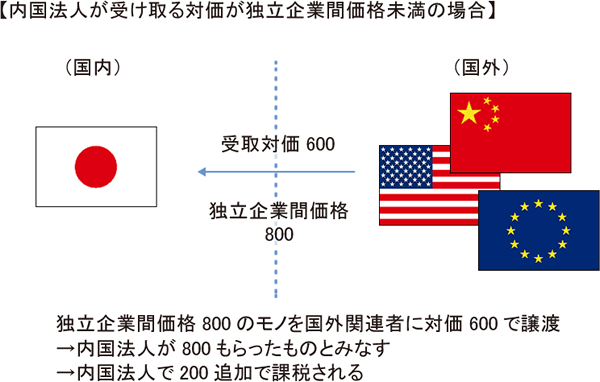

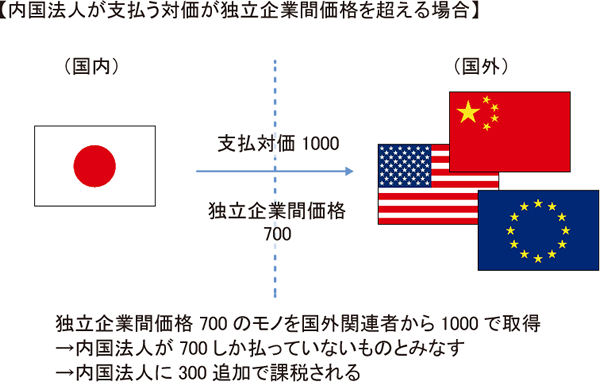

移転価格税制とは、

- 内国法人が国外関連者との間で行う棚卸資産の販売や役務提供などの取引について、

- 内国法人が受け取る対価の額が独立企業間価格未満のとき、または内国法人が支払う対価の額が独立企業間価格を超えるときは、

- その取引は独立企業間価格で行なわれたものとみなす

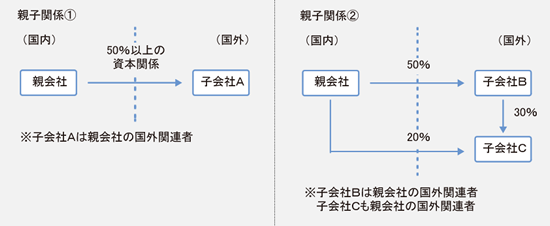

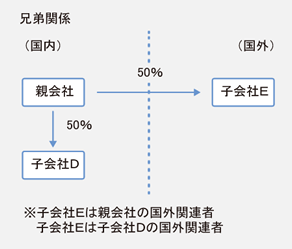

(2)国外関連者とは

国外関連者とは、内国法人と「資本関係」または「実質関係」を有する外国法人をいう。

- 「資本関係」の具体例

- 「実質関係」の具体例・子会社の役員の過半数または代表者が親会社の役員または使用人の場合

・取引の大半が親会社との取引の場合

・資金の大半を親会社から借入れまたは親会社の保証を受けている場合

→上記に類する事実があり、実質的に子会社の意思決定権がある場合には、その子会社は親会社の国外関連者となる。

(3)独立企業間価格とは

独立企業間価格とは、下記のいずれかの方法で算定される価格をいい、取引の区分に応じ最も適切なものを選定することとされている。

・独立価格比準法

・再販売価格基準法

・原価基準法

・利益分割法

・取引単位営業利益法

・ディスカウント・キャッシュ・フロー法

・独立価格比準法

・再販売価格基準法

・原価基準法

・利益分割法

・取引単位営業利益法

・ディスカウント・キャッシュ・フロー法

(4)移転価格税制に係る文書の作成

下記(a)から(c)に掲げる内容につき、適用除外になる場合を除いて、文書の作成又は提出が義務づけられている。

(a)国別報告事項(国別報告書)

(b)事業概況報告事項(マスターファイル)

(c)独立企業間価格を算定するために必要と認められる書類(ローカルファイル)

(a)国別報告事項(国別報告書)

| 項目 | 内容 |

| 作成者・提出者 | 提出者:親会社である内国法人 |

| 記載内容 | 多国籍企業グループの各国ごとの所得、納税額の配分等、多国籍企業グループの活動の全体像に関する「定量的」情報を記載。 【記載内容】 ・総収入、所得、税額、資本金等の財務情報 ・従業員数 ・有形資産額 ・主要事業 など |

| 使用言語 | 英語 |

| 提出期限 | 親会社の会計年度終了の日の翌日から1年を経過する日までに、e-Taxにより税務署長に提出 |

| 適用除外 | 前会計年度の連結総収入金額が1,000億円未満の場合は適用除外 |

| 罰則 | 期限内に提出しない場合の罰則あり |

| 備考 | 日本の税務当局が、親会社の居住地国を通じて国別報告事項の提供を受けることができないと認められる場合は、多国籍企業グループの子会社である内国法人、又は、日本にPEを有する外国法人(これらが日本国内に複数ある場合は代表する1社のみ)に提出義務が課せられる。 |

| 項目 | 内容 |

| 作成者・提出者 | 提出者:多国籍企業グループに属する内国法人、又は、日本にPEを有する外国法人(これらが日本国内に複数ある場合は代表する1社のみ) |

| 記載内容 | 多国籍企業グループの組織・財務・事業の概要等、多国籍企業グループの活動の全体像に関する「定性的」情報を記載。 【記載内容】 ・グループの組織図 ・事業概要 ・保有する無形資産の情報 ・グループ内金融活動に関する情報 ・グループ全体の財務状況・納税状況 など |

| 使用言語 | 日本語又は英語 |

| 提出期限 | 親会社の会計年度終了の日の翌日から1年を経過する日までに、e-Taxにより税務署長に提出 |

| 適用除外 | 前会計年度の連結総収入金額が1,000億円未満の場合は適用除外 |

| 罰則 | 期限内に提出しない場合の罰則あり |

| 備考 | 国内法では、多国籍企業グループに属する内国法人に提出が義務付けられている。作成は親会社が行うことになるため、内国法人が企業グループに属する子会社の場合には、親会社から必要情報を入手の上、税務署に提出することになる。 |

| 項目 | 内容 |

| 作成者 | 国外関連取引を行った法人 |

| 記載内容 | 国外関連者間取引における独立企業間価格を算定するための詳細情報を記載。 【記載内容】 ・組織図 ・経営戦略 ・主要な競合他社 ・主要な関連者間取引と取引の背景 ・移転価格算定根拠 ・財務情報 など |

| 作成期限 | 確定申告書提出期限までに作成して7年間保存 |

| 同時文書化義務の免除 | 一の国外関連者との前期(※)の取引金額が50億円未満、かつ、当該関連者との前期(※)の無形資産取引金額が3億円未満の場合は、その国外関連者との取引については、確定申告書の提出期限までの作成・保存義務(同時文書化義務)を免除 (※)前期がない場合は当期 |

| 推定課税 | ・同時文書化義務のある国外関連取引 国税当局の職員がローカルファイルの提出を求めた場合において、45日以内の期日で指定された日までに提出がない時等は、推定課税ができることとされる ・同時文書化義務のない国外関連取引 国税当局の職員がローカルファイルに相当する資料の提出を求めた場合において、60日以内の期日で指定された日までに提出がない時は、推定課税ができることとされる |

著者: あいわ税理士法人

http://www.aiwa-tax.or.jp/

※2022年6月1日現在の法令、ガイドライン等に基づいています

キーワード検索

タイトル検索および全文検索(タイトル+本文から検索)ができます。

検索対象範囲を選択して、キーワードを入力してください。