ビジネスわかったランド (税務)

連結納税制度

連結納税制度の概要(令和4年3月31日以前開始事業年度)

(1)制度概要

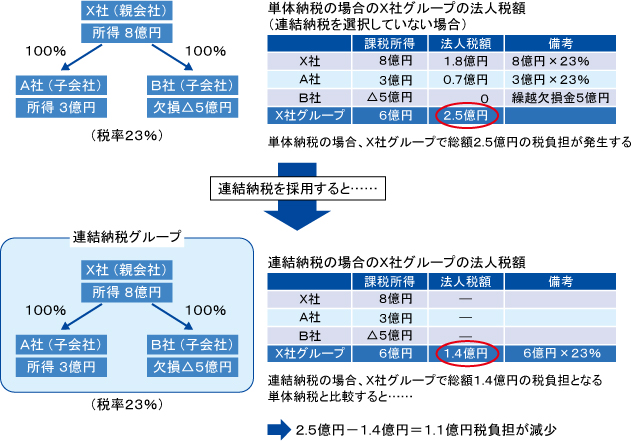

連結納税制度は、100%資本関係のある内国法人グループ(連結納税グループ)において、グループ内の各法人の所得を合算して、法人税を計算する制度である。

(2)連結納税の適用範囲

内国法人である親法人と、親法人による完全支配関係がある内国法人である子法人のすべてが、連結納税の適用対象法人となる。ただし、外国法人などを介在した完全支配関係にある親法人と子法人は、同じ連結納税グループに属することはできない。

(3)申告手続き

連結納税では、連結親法人が納税義務者となる。連結親法人が自社の所轄税務署長に対して連結法人税の申告書を提出し、連結法人税の納付も行う。連結子法人は何ら提出を要しないわけではなく、連結法人税の個別帰属額に関する届出書を、自社の所轄税務署長に対して提出する。(注)

なお、地方税は単体納税と同様に、各法人で申告書の提出および納付を行う。

なお、地方税は単体納税と同様に、各法人で申告書の提出および納付を行う。

(注)令和2年4月1日以後に終了する連結事業年度からは、連結親法人が連結子法人の個別帰属額等をe-Tax等により連結親法人の納税地の所轄税務署長に提供した場合には、連結子法人による個別帰属額の届出書の提出は不要となる。

(4)事業年度

連結納税の事業年度は連結親法人の事業年度とされる。連結親法人と事業年度が異なる連結子法人では、みなし事業年度を設ける必要がある。

(5)適用を受けるための手続き

連結納税の適用を受けようとする事業年度開始の日の3か月前までに、親法人の所轄税務署長へ申請書を提出し、承認を受ける必要がある。

(6)連結納税の取り止め

連結納税の取り止めが認められるケースは、<1>連結子法人がなくなった場合、<2>事務負担が著しく過重になるなど特別の事情があることについて国税庁長官の承認を受けた場合、 <3>帳簿書類の不備などによる強制的な取止め、に限られている。したがって一般的には、一度採用した連結納税制度を任意に取り止めることはできない。

著者: あいわ税理士法人

http://www.aiwa-tax.or.jp/

※2022年6月1日現在の法令、ガイドライン等に基づいています

キーワード検索

タイトル検索および全文検索(タイトル+本文から検索)ができます。

検索対象範囲を選択して、キーワードを入力してください。