ビジネスわかったランド (税務)

圧縮記帳

圧縮記帳の効果

圧縮記帳には、課税を繰り延べる効果がある。

法人が国庫補助金や保険金を受領した場合には、これらの補助金等は、一時の益金として課税されるのが原則である。法人の実効税率を35%と仮定すると、補助金等に課税されることにより、法人の手元には65%相当額しか残らない。これらの補助金等を固定資産の取得に充てる場合であっても同様に課税されるとなると、受領した補助金等の65%相当額しか固定資産の取得に充てられないことになる。

そこで、一定の固定資産を取得する等の要件を満たす場合には、補助金等を一時の益金とせずに、課税を繰り延べる制度が圧縮記帳である。

国庫補助金により固定資産(耐用年数10年 定額法により償却)を取得した事例について、解説を行う。

法人が国庫補助金や保険金を受領した場合には、これらの補助金等は、一時の益金として課税されるのが原則である。法人の実効税率を35%と仮定すると、補助金等に課税されることにより、法人の手元には65%相当額しか残らない。これらの補助金等を固定資産の取得に充てる場合であっても同様に課税されるとなると、受領した補助金等の65%相当額しか固定資産の取得に充てられないことになる。

そこで、一定の固定資産を取得する等の要件を満たす場合には、補助金等を一時の益金とせずに、課税を繰り延べる制度が圧縮記帳である。

国庫補助金により固定資産(耐用年数10年 定額法により償却)を取得した事例について、解説を行う。

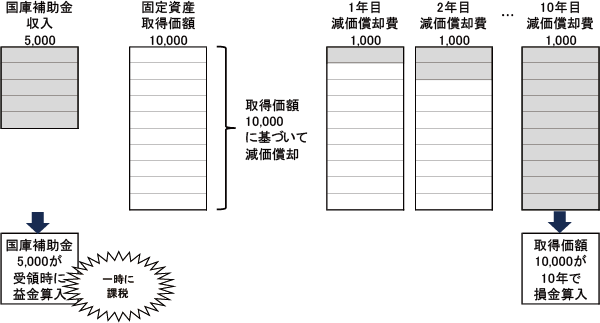

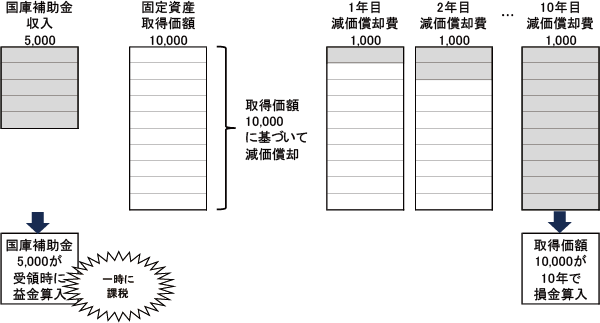

(1)圧縮記帳を適用しないケース

1.国庫補助金収入への課税

受領時に国庫補助金収入5,000が益金の額に算入される。

2.固定資産の減価償却費の損金算入

耐用年数(10年)にわたり、取得価額全額の10,000が損金の額に算入される。

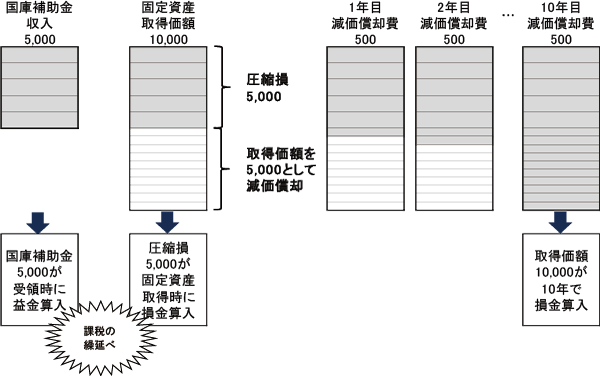

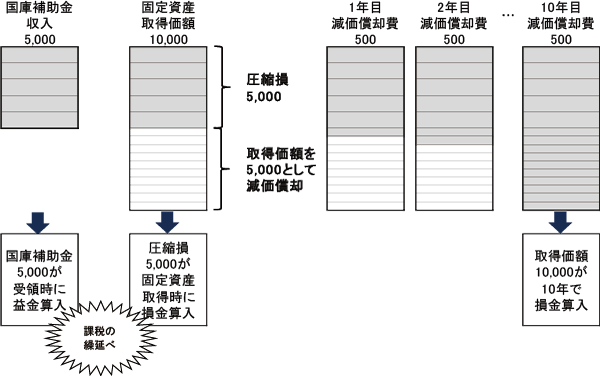

(2)圧縮記帳を適用するケース

1.国庫補助金収入への課税

受領時に国庫補助金収入5,000が益金の額に算入されるが、同時に固定資産圧縮損5,000が損金の額に算入される。結果として、国庫補助金収入に対する課税は発生しないことになる。

2.固定資産の減価償却費の損金算入

税務上の償却限度額は、圧縮損控除後の取得価額に基づいて計算した金額となる。固定資産の取得価額10,000から、圧縮損5,000を差し引いた金額5,000が、減価償却の基礎となる取得価額となり、耐用年数(10年)にわたり損金の額に算入される。

著者: あいわ税理士法人

http://www.aiwa-tax.or.jp/

※2022年6月1日現在の法令、ガイドライン等に基づいています

キーワード検索

タイトル検索および全文検索(タイトル+本文から検索)ができます。

検索対象範囲を選択して、キーワードを入力してください。