ビジネスわかったランド (経理)

年次決算

出張の多い会社は出張旅費規程をつくって節税する

⇒出張手当は「会社で費用」「会社で消費税控除」「個人で非課税」

出張旅費規程をつくって出張手当を支給

営業先が全国に広がっている会社などでは、どうしても出張が多くなります。出張に行くと、旅費や宿泊費以外にも、外食費など社内にいるよりお金がかかります。また、出張にまつわる往復の移動などは疲れます。

そこでよくあるのが、出張した人に対して、営業手当などの名称で、給料に上乗せして支給しているケースです。しかしこの場合、所得税や住民税の課税対象となってしまいます。

こういった出張の多い会社では、ぜひ「出張旅費規程を作成して出張手当として支給する」ことを検討しましょう。

払う側も、もらう側も有利

会社が出張手当を支給した場合、当然その全額を会社の費用に計上できます。

さらにその出張手当は、会社の消費税計算において、税額控除が可能になります。たとえば、年間の出張手当合計金額が105万円のケースでは、105万円×5/105=5万円となり、結果、会社が支払うべき消費税を5万円軽減できます(原則課税方式で課税売上割合95%以上の場合)。もしこれを営業手当として支給した場合は、給料と同様の処理となり、税額控除不可です。

出張旅費規程を作成して出張手当の支給を行なうと、「全額費用となる」および「消費税の税額控除が可能」以外にも、メリットがあります。それは、出張手当を受け取った個人側の取扱いです。

出張旅費規程にもとづく出張手当として受け取ると、それは受け取る個人側において所得税および住民税が非課税扱いとなります。逆に、営業手当として給料にオンして受け取った場合、課税対象となります。つまり、受け取る個人側は、営業手当ではなく出張手当として受け取るほうが、給料手取り額が増えることになります。福利厚生という面でも、出張手当は有効です。

出張手当の目安

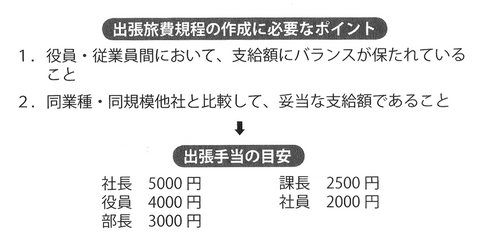

とはいえ、出張手当はいくらでもいいのかというと、そんなことはありません。下図にある2つのポイントを満たした出張旅費規程にもとづいて支給しなければなりません。具体的には、社長で5000円程度/1日、一般社員で2000円程度/1日であれば問題ないでしょう。詳しくは、下の出張手当の目安を参照してください。

ちなみに、旅費や宿泊費については、実費精算が基本ですが、たとえば役員の宿泊費を1万円と出張旅費規程で決めた場合、実費精算ではなく規定にもとづく支払いも認められます。この場合も、出張手当と同様の税務処理となります。

著者

今村 仁(マネーコンシェルジュ税理士法人/税理士)

http://www.money-c.com/

2013年1月末現在の法令等に基づいています。

タイトル検索および全文検索(タイトル+本文から検索)ができます。

検索対象範囲を選択して、キーワードを入力してください。